随着大行卖债、部分农商行被协会启动自律调查等传递监管信号,近日债市呈现由“牛转熊”趋势。

随着大行卖债、部分农商行被协会启动自律调查等传递监管信号,近日债市呈现由“牛转熊”趋势。

8月12日,各期限国债全线收跌,其中10年期国债活跃券“24附息国债11”收2.2425%,上涨4.25个BP;30年国债活跃券“23附息国债23”收2.4325%,上涨5.25个BP;期货方面,8月12日,各期限国债期货同样全线收跌,2年期下跌0.14%,5年期下跌0.34%,10年期下跌0.59%,30年期下跌1.11%。

值得注意的是,当日,市场传闻多家做市商不进行长债做市交易。记者求证获悉,部分券商还在继续做市,多家银行停止长债做市。北京一家券商自营利率债做市负责人向记者表示,昨天已经不接受任何长期限利率债的做市交易了。沪上几家券商做市商则表示还在继续进行做市交易。

关于近期长债交易情况,业内人士透露,长债方面,近期农商行一直是长期国债的承接主力,在7月农商行大幅止盈后,8月部分农商行在再度面临欠配压力下买入长债;上周大行持续净卖出长期国债,证券公司下半周净卖出有所增加。

超长债方面,保险与资管、信托等产品是超长期国债的承接主力,在当前回调行情中持续买入,反映出保险寻找资产负债久期的再平衡。

市场人士分析,近期债券市场调整主要与大行卖债及交易商协会查处部分中小金融机构国债交易违规行为有关。

记者注意到,央行在二季度货币政策执行报告中多次提示债市风险,提出要对金融机构持有债券资产风险敞口进行压力测试。华创固收周冠南团队认为,央行持续关注长债收益率变化,上周大行卖债操作落地,后半周各期限、各品种收益率明显回调。

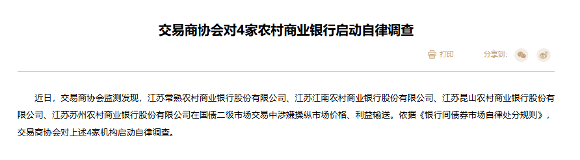

而“江苏4家农商行被交易商协会启动自律调查”的消息,进一步加剧了债市下跌。8月7日消息,江苏4家农商银行因涉嫌在国债二级市场交易中操纵市场价格、利益输送,被中国银行间市场交易商协会启动自律审查。

图片来源:交易商协会网站

据悉,这4家银行分别是常熟农村商业银行、江南农村商业银行、昆山农村商业银行、苏州农村商业银行。8月8日,交易商协会再发公告称,部分中小金融机构在国债交易中存在出借债券账户和利益输送等违规情形,交易商协会已将部分严重违规机构移送央行实施行政处罚。

江苏4家农商行被启动自律调查后,债市反应强烈。盘面上,10年期国债活跃券“24附息国债11”收益率在8月8日上涨3.5个BP,在8月9日上涨2.5个BP。日前还有市场传言称,江苏省农村信用社联合社已指示当地一些农商银行暂停国债交易。

图片来源:qeubee终端

事实上,监管部门一直对农商银行的长债超好情况保持关注,此前曾有多次消息传出,央行部分分行调研下辖农商银行的国债持仓情况。8月9日,央行二季度货币政策执行报告也多次提示债市风险,提出要对金融机构持有债券资产风险敞口进行压力测试。

对近期银行卖债行为,光大固收首席分析师张旭在研报中认为,这有效阻断了收益率快速下行的趋势,也使得投资者对市场走势的预期有了明显转变。近几日债券市场的变化充分体现出多头的力量是相对有限的。并且,张旭曾多次在研报中指出,与具体工具的使用相比,调控者的态度更为关键。

华创固收周冠南团队认为,央行持续关注长债收益率变化,上周大行卖债操作落地,后半周各期限、各品种收益率明显回调。央行纠偏已从此前的预期引导转向操作层面,并在二季度货币政策执行报告中明确指出将对金融机构持有债券的风险敞口进行压力测试,体现出更强的政策定力。

周冠南团队认为,“本次央行操作反映对长债风险的关注度再次边际提高,在新的货币政策框架下,央行或不会提供‘黄金买点’,这次调整的时间可能要稍长一些。”

国联固收团队则表示,近期农商银行一直是长期国债的承接主力,在7月大幅止盈后,8月部分农商银行再度面临欠配压力下买入长债。他们认为,长端利率的反弹调整或将持续至市场对长债区间形成稳定的预期,在此期间,利率仍有较大波动的可能。随着多头力量的弱化,利率可能将进一步回归至央行的合意区间。

华安固收颜子琦团队指出,近日债市回调主要是由大行抛券等因素所致。农商行和非银机构是本轮债牛的追涨的主要“玩家”,上周大行出现明显的国债卖券现象,其对手方主要为农商行,以及基金、券商资管等非银机构。若这周大行进一步抛券使得利率再次上行,非银机构的赎回压力或有所体现。

针对监管层面的政策意图,华泰固收张继强团队认为,央行的本意更多是避免形成单边预期并不断强化,基本面预期的改善才是根本。货币政策的根本职责是调控经济增长与价格稳定。当前基本面仍处于波浪式运行的进程中,后续更需关注基本面和财政动向,央行届时如果顺势操作、借力用力,政策效果将更明显。

(来源:每日经济新闻、上海证券报)