除上图中的嘉兴奥普墙面集成墙面有限公司外,奥普家居7家控股子公司分别由3家会计师事务所审计,4家参股公司由2家会计师机构审计,都不是奥普家居的主审会计师天健会计师事务所。

无募资必要?

奥普家居股份有限公司(以下简称“奥普家居”)上会在即,时间财经查阅相关材料发现,该公司在IPO过程中存在子公司数据未经审计、并购评估违规、产品质量不合格,以及无募资必要等问题。

中国注册税务师协会专家、中央财经大学访问学者、审计专家丁会仁博士对时间财经表示,IPO申报公司控股的子公司,无论资产大小,全部需要审计。如果不审计,就无法确认母公司合并报表数据的真实性和完整性。

提起奥普浴霸,大部分消费者都很熟悉,浴霸是一款集照明、加热、通风等功能为一体的浴室电器。奥普家居称自己是“专业浴霸制造企业、行业内领先企业”,且“奥普”品牌已成为国内家居行业领军品牌。

根据招股书,截至2018年6月底,奥普家居资产总额近17亿元,2018年上半年营收近9亿元、净利润超过1.7亿元。奥普家居官网称方胜康为“浴霸之父”。但在招股书中,方胜康的履历太过简单,只披露了其出生于1953年2月,1993年起担任奥普电器董事。在这之前,曾任杭州华光电冰箱厂厂长。

方胜康之女叫方雯雯,出生于1985年7月,目前担任奥普家居照明事业部总经理兼战略产品中心总经理,其丈夫吴兴杰系奥普家居董事兼常务副总经理,夫妻二人加上其父方胜康持有的股份,已经超过该公司董事长Fang James。

FangJames中文名叫方杰,此前奥普家居在港交所上市时曾对此进行披露。方杰也是奥普浴霸的创始人之一,为方胜康的堂兄弟,现在担任奥普家居董事长。

方胜康、方杰、加上方雯雯夫妇,可以称之为“浴霸家族”,四人合计持有奥普家居70.79%股权。若按发稿时A股厨卫行业平均市盈率估算,奥普家居上市后市值应在90亿元以上,浴霸家族身价或超过60亿元,与持有苏泊尔股权的苏增福家族相当。

招股书披露,奥普家居原间接控股股东奥普集团曾在2006年12月在港交所上市,奈何其港股市值低迷,奥普集团于2016年9月完成退市流程。A股相对较高的估值吸引了“浴霸家族”,经过紧锣密鼓的运作,奥普家居2018年5月就向中国证监会提交了IPO申报稿,开始A股之路。

审计瑕疵

奥普家居较为严重的问题是,其一家控股子公司财务数据未经审计,这家公司由奥普家居100%控股。

图片来源:奥普家居招股书

此外,奥普家居申报材料中披露的会计师机构是天健会计师事务所,而其拥有的8家控股子(孙)公司,及4 家参股公司的会计师事务所则各不相同。除上图中的嘉兴奥普墙面集成墙面有限公司外,奥普家居7家控股子公司分别由3家会计师事务所审计,4家参股公司由2家会计师机构审计,都不是奥普家居的主审会计师天健会计师事务所。

审计专家丁会仁博士告诉时间财经,很少见到申报公司主审的会计师事务所和控股子公司、参股公司会计师事务所不一致现象,这种情况非常罕见,可以说是IPO过程中的致命伤。这有点匪夷所思,会带来很多麻烦。正常情况下,一般会对无关紧要的公司进行注销,而不是置之不理。既不审计、也不注销,会极大影响上市进程。

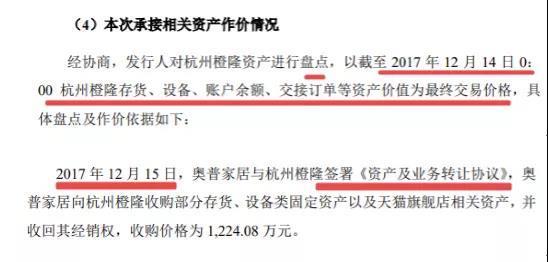

此外,奥普家居在收购杭州橙隆贸易有限公司(以下简称“杭州橙隆”)时,对相关财务数据也未进行审计、评估,程序似乎也不合理。

杭州橙隆原是奥普家居的浴霸产品网络经销商之一,主要经营天猫奥普官方旗舰店、淘宝奥普浴霸商城店、天猫奥普品牌商、京东奥普官方旗舰店四家网络平台。

经过一系列三次股东代名的运作后,方雯雯于2014年1月成为杭州橙隆的实际控制人,杭州橙隆也成为奥普家居的关联方。方雯雯为何要让三人进行股份代持,股份代持的合理性、必要性,招股书并未提及。

更为严重的问题是,2017年12月奥普家居收购方雯雯实控的杭州橙隆时,出现了违规情况。首先是收购方式及估值问题。招股说明书显示,2014年至2017年,奥普家居向杭州橙隆销售收入分别为5585.58万元、7161.76 万元、8535.19 万元及9703.75 万元。杭州橙隆2017年的总资产是1.19亿元、净资产1.17亿元,净利润2745.74万元。

按照资本市场常用估值法,杭州橙隆的估值至少3亿元,然而,奇怪的事发生了,该笔收购价格仅为杭州橙隆2017年度净利润一半还不到。

此外,收购的程序存在瑕疵。12月14日奥普家居就对资产进行盘点,确定了最终交易价格,然而12月15日独立董事才发表意见同意收购。更为奇怪的是,该笔收购没有经过审计和评估,后来也没有履行相关审计、评估程序。

有无募资必要?

招股说明书还显示,奥普家居产品质量出现不合格问题,部分部件未达到“阻燃”要求。

一般来说,阻燃部件不合格会造成严重后果,而且浴室取暖器是与水、电连在一起的。然而,在奥普家居的招股说明书,只提及未出现“重大诉讼和纠纷”。

时间财经在百度搜索“奥普浴霸 质量”发现,共出现314万结果,奥普浴霸质量问题被消费者极大关注。

奥普家居在外协生产方面,主要包括OEM生产和委托加工两种模式,几乎涉及到所有产品,这也许能部分解释奥普家居的质量问题。另外,公司还存在销售费用大大高于职工薪酬的情况,这可能也是原因之一。

除了产品质量问题,时间财经还发现奥普家居存在产能不足、资金充裕、无融资必要等问题。招股说明书显示,公司产能利用率不足,主要产品浴霸及吊顶主机产能利用率近期只有60.84%,集成吊顶扣板不足90%,二者均不能达产。

奥普家居最重要的募投项目“奥普(嘉兴)生产基地建设项目”需要资金不到5.2亿元,且招股书显示,奥普家居已经投入投9000万多元,总投资还剩下4亿元多一点,而奥普家居拥有货币资金8亿元之多,是这个项目剩余投资资金的2倍左右。

招股书还显示,奥普家居存“突击”巨额分红问题,在2015年至2018年共分红9.36亿元。普遍而言,如果一家企业产能不足、现金充裕而且存在“突击”巨额分红问题,就没有必要募集资金。

时间财经就上述问题多次致电奥普家居方面,亦将采访函发送至相关邮箱,截至发稿未获回复。(北京时间财经 全哲明)