招股书披露,三生国健主要产品“益赛普”可用于治疗类风湿关节炎、强直性脊柱炎和银屑病,称“填补了国内企业在全人源治疗性抗体类药物的空白”。

产品结构单一。

5月11日,三生国健药业(上海)股份有限公司(以下简称“三生国健”)将迎来资本市场关键一天,其是否首发将由上海证券交易所(以下简称“上交所”)科创板股票上市委员会审议决定。

三生国健此次IPO,拟发行股数不低于发行后总股本的10%,计划募集资金31.83亿元,在科创板申报企业中,其募资金额排在前列。

按募资估值,三生国健上市后市值将达318.3亿元之多。然而,其母公司三生制药(01530.HK)5月8日收市时总市值才216.3亿港元,这就出现控股子公司市值远远大于母公司市值的“怪事”。若按当日港元汇率计算,分拆出控股子公司估值比母公司市值多120亿元。

招股书披露,三生国健主要产品“益赛普”可用于治疗类风湿关节炎、强直性脊柱炎和银屑病,称“填补了国内企业在全人源治疗性抗体类药物的空白”。三生国健主要依靠益赛普这个单一产品,其2019年度的营业收入达到11.77亿元,实现的归母净利润则是2.3亿元。

三生国健并非资本市场“陌生客”,其是港交所主板上市公司三生制药下属控股子公司。根据相关规定,2019年7月26日,港交所向三生制药发出书面通知,同意三生制药分拆三生国健在上交所科创板上市。

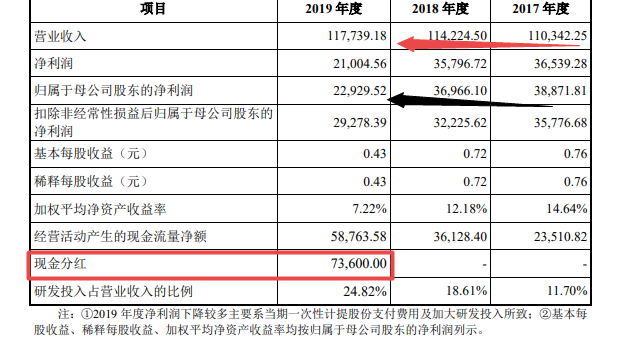

若三生国健顺利发行上市,资本市场“三生系”将得以形成,即港股三生制药和A股三生国健。然而,时间财经梳理发现,三生国健报告期内营业收入缓慢上升,归母净利润则大幅下滑,且存在上市前分红超高、产能不足等问题。

此外,三生国健招股书还显示,三生国健共控股3家境内子公司及1家境外子公司,参股1家境内公司和1家境外公司,举办1家民办非企业单位。时间财经发现,三生国家举办的这家民办非企业单位既没有审计,也没有合并报表。

中国注册税务师协会专家、审计专家丁会仁博士告诉时间财经,拟上市公司举办的民办非企业单位,是否应该合并报表问题有一个发展历程,目前一般而言,应将其合并报表。该公司最好做法是其合并报表,或将其剥离出去。

并表疑云

招股书披露,三生国健举办的民办非企业单位全称是上海三生国健生物技术研究院(以下称“三生国健研究院”),成立于2001年4月5日。奇怪的是,按成立时间,它比三生国健的前身中信国健有限还要早。

招股书披露,2001年12月21日,中信泰富与兰生国健签署《关于合资经营上海中信国健药业有限公司的合资合同》,约定中信泰富与兰生国健共同出资6.86亿元设立中信国健有限。2002年1月25日,上海市工商行政管理局浦东新区分局颁发《企业法人营业执照》。经营范围为:生物制品、基因工程产品、中西药业、生物试剂的研究、开发(涉及许可经营的凭许可证经营)。

三生国健研究院为何成立时间比三生国健前身还早?对此,三生国健回复时间财经采访称,“三生国健研究院初始举办人是兰生国健,2002年变更为中信国健。”

招股书披露,三生国健研究院的财务数据既没有审计,也没有合并报表。

时间财经梳理了前些年部分公司IPO时民办非企业单位的情况。首先是香雪制药(300147.SH)上市时并表了广东省凉茶博物馆。广东省凉茶博物馆举办者为香雪制药,其出资140万元,持股70%、广东省食品行业协会出资60万元、持股30%。香雪制药将其列为控制的企业,视为持有70%股权的关联方,纳入合并报表范围。

其次是长城汽车(601633.SH)并表了保定市精益汽车职业培训学校。保定市精益汽车职业培训学校为民办非企业法人单位,注册资本10万元,长城汽车出资10万元,持股100%,2009年1月成立,长城汽车将其列入合并报表。

再次是比亚迪(002594.SZ)并表了与深圳比亚迪技工学校。深圳比亚迪技工学校,由比亚迪出资500万元设立的民办非企业单位,比亚迪持股100%。比亚迪将其纳入合并报表范围。

三生国健对时间财经表示,“三生国健研究院作为公司举办的民办非企业单位,依法进行独立的会计核算,公司不能通过参与被投资方的相关活动而享有可变回报,因此公司未将三生国健研究院纳入合并报表范围,符合《企业会计准则》的要求。”

招股书披露,三生国健研究院的业务范围为“生物技术和方法研发、生物工程制品及相关产品的研发、生物技术服务。(涉及行政许可的,凭许可证开展业务)”,然而,招股书接下来一句话是“三生国健研究院主要从事研发项目检验检测及咨询,与发行人的主营业务无关”。

天眼查显示,三生国健在回复三生国健研究院的经营业务与三生国健的经营范围几乎一致,为何招股书披露的是“与主营业务无关”?三生国健的回复表示,“三生国健研究院拥有独立的业务体系和独立开展业务的能力,且其实际从事的研发项目检验检测及咨询服务与公司主营业务不同,不存在业务混同的情形。”

分红7亿元

招股书披露,三生国健主营业务收入主要来自于其核心产品益赛普的销售,益赛普于2005年上市销售,三生国健长期的收入规模和盈利能力或将受到该单一产品的限制。报告期内,益赛普占公司主营业务收入的比例分比为 100.00%、100.00%及 99.84%,产品结构单一。

即使如此,三生国健报告期内营业收入仍超过10亿元。不过,其增长比较缓慢,报告期分别是11.03亿元、11.42亿元和11.77亿元,仅仅增长了3.54%和3.06%,然而,其归母净利润则呈现下滑态势,分别为3.9亿元、3.7亿元和2.3亿元,特别是2019年度,几乎下降了近40%。

三生国健在图表注释中解释了原因。招股书还称,三生国健未来存在因创新药和生物类似药市场发展、相关疾病领域医疗理论革新等导致市场竞争加剧、主打产品益赛普无法继续稳定维持现有市场表现或未能按照计划推进新药研发的潜在可能。这些情况可能导致其主营业务收入出现一定程度波动甚至下滑的情形。

而在回复其归母净利润增长是否到极限时,三生国健称,“报告期内公司扣非后净利润波动主要是受研发费用大幅增长等影响,公司研发费用的增长与在研管线的变动及各研发项目的阶段相关具备合理性。”

与此同时,三生国健2019年分红数据达到7.36亿元,是其2019年度归母净利润2.3亿元的3.2倍,也就是说,该公司一下子分掉了当年3倍多的归母净利润。

此外,三生国健报告期内海生产基地主要产品益赛普(粉针剂型)的产能利用率分别为71.60%、51.82%和 67.05%,产能利用率相对较低,然而其募集资金主要用于“抗体药物生产新建项目”一项就超过13亿元。

对此,三生国健回复时间财经称,现金分红主要是各股东基于当时资金需求情况共同作出的决定,虽然公司仍持有充裕的货币资金用于开展现有的生产经营,但仍无法满足本次募投项目所需的资金要求,制约了公司未来的发展及扩张。公司本次募集资金的完成有利于加强新药研发、提升盈利水平和提高流动性水平。(北京时间财经 全哲明)