北京市观远律师事务所合伙人杜利安律师告诉时间财经,依据证监会《上市公司信息披露管理办法》相关规定,绝味食品可以选择自愿披露,公告证监会对其再融资反馈意见的具体内容。

绝味食品定增遭证监会14问 20亿元资金用途是关键

号称卤味行业第一品牌的绝味食品(603517.SH)近日公告,收到中国证监会对其再融资反馈意见,然而,绝味食品并没有在公告中披露反馈意见的具体内容。

中国证监会官网显示,绝味食品再融资反馈意见共有14问,涉及到募投项目具体安排、相关权证和许可证、资金使用、担保等问题。

绝味食品8月3日非公开发行(俗称“定增”)A股股票预案显示,绝味食品本次拟募集资金23.84亿元,用于卤制肉制品及副产品的6个加工建设项目。

绝味食品是名副其实的“中国鸭王”。绝味食品是国内规模最大、拥有门店数量最多的休闲卤制食品连锁企业之一,主要产品以鸭脖为主,截止2021年上半年末,中国大陆地区门店总数13136家(不含港澳台及海外市场)。据海通证券研究报告,绝味食品市场份额8.6%,比周黑鸭(01458.HK)的3.32%和煌上煌(002695.SZ)的3.15%的总和还多。

时间财经注意到,证监会反馈意见中问题大都是定增预案中没有具体说明。尤其是资金使用方面,绝味食品2019年可转债使用比例未过半,资金规模近5亿元,另外,绝味食品还有15.58亿元长期股权投资未详细说明具体情况。

值得一提的是,中国证监会网站9月10日公布绝味食品等公司再融资反馈意见,而绝味食品公司9月7日就公告称已收到反馈意见书,公告中没有披露证监会对绝味食品再融资反馈意见的具体内容。

北京市观远律师事务所合伙人杜利安律师告诉时间财经,依据证监会《上市公司信息披露管理办法》相关规定,绝味食品可以选择自愿披露,公告证监会对其再融资反馈意见的具体内容。

定增24亿元遭证监会14问

绝味食品最近三年一期营业收入分别为43.68亿元、51.72亿元、52.76亿元和31.44亿元,归属于上市公司股东的扣除非经常性损益的净利润分别为6.2亿元、7.6亿元、6.8亿元和4.8亿元。截至2021年6月30日,总资产65.64亿元。

截至本次定增预案公告日,绝味食品创始人、实控人戴文军通过控制上海聚成、上海慧功、上海成广、上海福博合计控制公司47.13%股份,为公司实际控制人。本次发行完成后,戴文军仍控制公司36.25%股份,仍为公司实际控制人。据胡润富豪榜,戴文军身价20亿美元,被称为“中国鸭脖大王”。

据定增预案,绝味食品本次拟募集资金23.84亿元,用于卤制肉制品及副产品的6个加工建设项目。

然而,就募投项目具体投资数额安排明细、进度安排等诸多问题,绝味食品定增预案并没有具体说明。

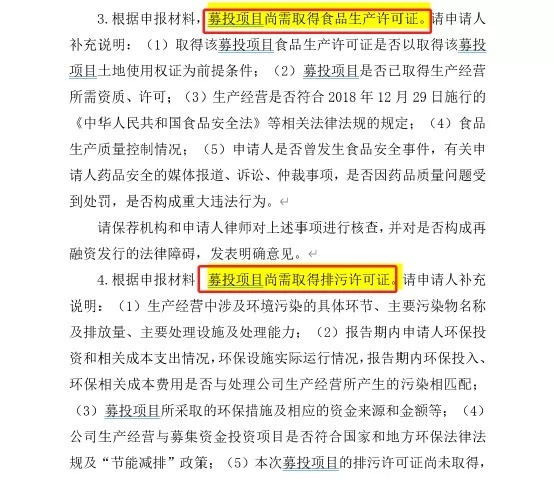

反馈意见关注较多的是募投项目相关权证和许可证问题。首先是本次募投项目中6个建设项目有3个存在未取得尚未取得土地使用权证的情形。

其次,募投项目还存在尚未取得食品生产许可证和排污许可证问题。

再次,绝味食品子公司存在未按照相关规定及时办理并取得房屋产权证书,被相关主管部门予以处罚或拆除的风险。

还有,反馈意见还提到,在报告期内,绝味食品及子公司受到多起行政处罚,因此,要求绝味食品补充披露报告期内受到的行政处罚情况和整改情况等。

此外,还有担保、商业模式等问题。反馈意见要求绝味食品补充说明。

20亿元资金使用问题

反馈意见中关注的另一个重点是资金使用问题。首先是关于长期股权投资问题。反馈意见指出,2020年末,绝味食品长期股权投资余额15.58亿元,占总资产的比例为26.3%。

2019年度按权益法确认投资收益4050万元,2020年申请人按权益法确认投资亏损11638万元。

反馈意见要求绝味食品补充说明:(1)2020年度较2019年度投资收益变化较大且为亏损的原因及合理性。(2)结合长期股权投资相关公司近年生产经营情况及主要财务状况等,说明长期股权投资减值准备计提是否充分。

根据定增预案,2020年度较2019年度投资收益变化较大且为亏损的主要原因是受疫情影响,没有就长期股权投资的相关公司生产经营和财务状况进一步具体说明。

依据绝味食品2021年上半年报告,其重大股权投资主要有以下公司。

绝味食品直接投资1.68亿元,持股24.17%的内蒙古塞飞亚农业科技发展股份有限公司(简称“塞飞亚”)。塞飞亚(证券代码:834398)是新三板挂牌企业,是一家从事种鸭繁育、鸭苗销售、商品鸭养殖、商品鸭屠宰加工等业务的现代化肉鸭全产业链大型企业。绝味鸭脖通过对其进行战略投资,向上游产业链延伸。

其余主要是通过其持股100%深的圳网聚进行投资,投资的企业中较为知名的有和府餐饮、千味央厨(001215.SZ)等。

和府餐饮是一家专注于面食生产和销售的连锁门店经营企业,主要产品为和府捞面系列面食、炒饭、果饮、小吃四大品种。

千味央厨成立于2012年,致力于为餐饮、酒店、团体食堂提供全面供应解决方案;拥有独立的运营机制和优秀的商业模式。先后成为肯德基、必胜客、德克士、真功夫、永和豆浆等知名餐饮企业和锦江之星酒店、富士康集团战略合作伙伴。

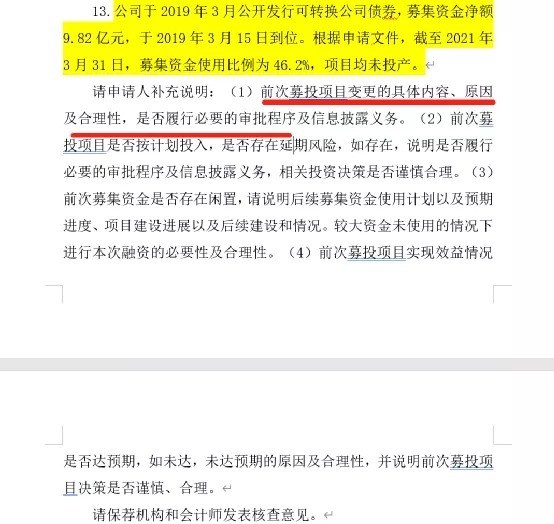

另一个资金使用问题是2019年可转债问题。绝味食品2019年3月公开发行可转换公司债券,募集资金净额9.82亿元,于2019年3月15日到位。根据申请文件,截至2021年3月31日,募集资金使用比例为46.2%,项目均未投产,也就是说,还有近5亿元募投资金未使用。

因此,反馈意见要求绝味食品补充前次募投项目变更的具体内容、原因及合理性等问题。

就定增涉及的相关问题,时间财经通过电话、电子邮件联系绝味食品方面,截至发稿,未获回复。(北京时间财经 袁应泉)